E’ già stata ribattezzata la “Grande Sky”: dopo due mesi di trattative, si uniscono la britannica BSkyB (controllata al 39% da Rupert Murdoch), Sky Italia e Sky Deutschland e nasce per la prima volta un colosso pan-europeo della pay-Tv con 20 milioni di clienti (97 milioni potenziali) e entrate combinate di 11,2 miliardi di sterline.

IL DEAL: SKY ITALIA VALE 2,45 MILIARDI DI STERLINE

BSkyB si è infatti accordata con la 21st Century Fox (anch’essa controllata da Murdoch) per trasferire nelle mani del gruppo britannico il 100% di Sky Italia e il 57,4% di Sky Deutschland che è in portafoglio a Fox. Per rilevare Sky Italia, BSkyB pagherà complessivamente a Fox 2,45 miliardi di sterline, passandole anche la propria quota del 21% in National Geographic Channel, valutata 382 milioni di sterline. Inoltre BskyB pagherà in contanti 2,9 miliardi di sterline per rilevare la quota in Sky Deutschland, valutando così ogni azione della società 6,75 euro. Successivamente BSkyB lancerà anche un’offerta incondizionata sulle quote restanti della società. Nel caso di un’integrale adesione all’Opa, l’intero riassetto può comportare per BSkyB un esborso totale in contanti fino a 7 miliardi di sterline, pari a 8,84 miliardi di euro.

LE SINERGIE: DA ZERO A 380 MILIONI

Dall’operazione BSkyB stima sinergie da 200 milioni di sterline, ma su questo punto gli analisti sono divisi: alcuni dubitano che si possano creare risparmi perché BSkyB, Sky Italia e Sky Deutschland già collaborano e condividono tecnologie e risorse; per Goldman Sachs i risparmi si fermeranno a 100 milioni di euro; per Ubs invece il valore dell’accordo è addirittura sottostimato e le sinergie potrebbero arrivare a 380 milioni di sterline l’anno. “E’ un’operazione che ha molti meriti”, commenta Carlo Alberto Carnevale Maffè dell’Università Bocconi di Milano. “I broadcaster sono chiamati a competere in dimensioni, obiettivi e integrazione tecnologica con i nuovi modelli rappresentati da aziende come Netflix. E poi l’accordo ha un valore enorme per Murdoch, che può tornare all’attacco su Time Warner“.

AVANTI CON L’OPERAZIONE TIME WARNER

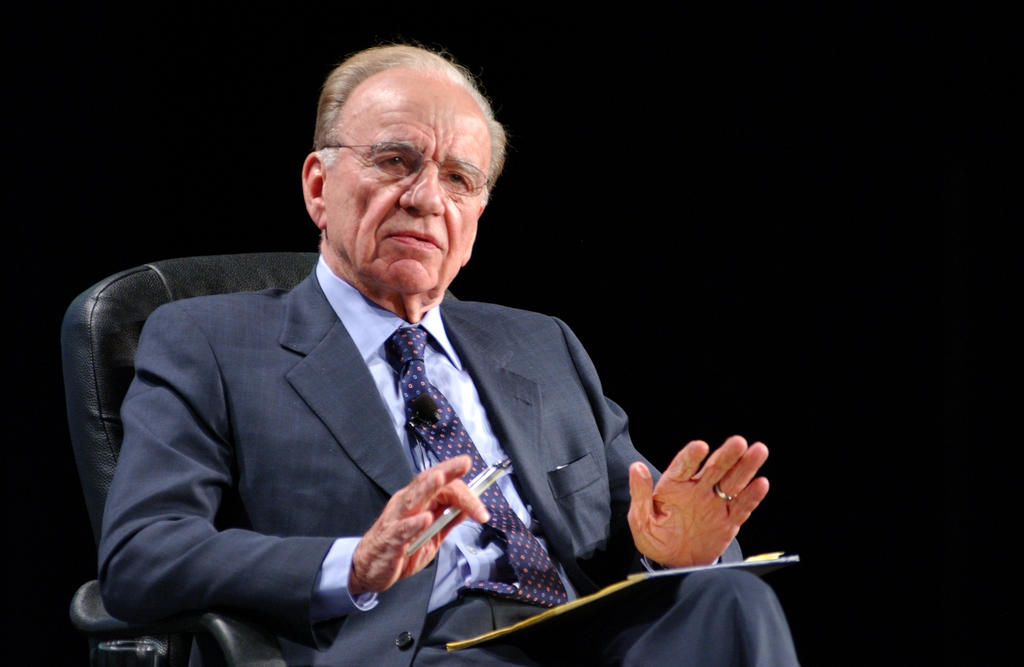

Sulle reali intenzioni di Murdoch nessuno ha dubbi: è chiaro che la spinta all’operazione della “Grande Sky” è arrivata dal magnate australiano e dal suo desiderio di accumulare risorse per comprare Time Warner (per la quale ha già fatto un’offerta, che è stata respinta), tanto che alcuni si sono chiesti se il deal non abbia più vantaggi per Murdoch e Fox che per BSkyB e gli investitori di Sky.

PIU’ FORZA CONTRO LA CONCORRENZA

Ma la maggior parte degli analisti riconosce che la nuova Sky anglo-italo-tedesca è più forte contro i rivali. “Un’operazione del genere era inevitabile”, secondo Paul Richards, analista di Numis Securities. “Ha senso dal punto di vista strategico e finanziario”. In una nota agli investitori la società finanziaria spiega che la transazione permette al gruppo di comprare diritti in più Paesi per show televisivi e eventi sportivi, sviluppare contenuti originali e investire in tecnologie; potrà così reagire più efficacemente alla crescente concorrenza dei provider che fanno leva sulla convergenza globale tra Tv e Internet, come Netflix o Apple Tv, ma anche delle aziende delle telecomunicazioni. Vodafone in Uk e Deutsche Telekom in Germania, infatti, hanno esteso la loro tradizionale offerta di telefonia fissa e mobile al settore dei media; in Gran Bretagna, inoltre, l’ex incumbent BT ha acquistato i diritti per alcune delle partite della Premier League, in diretta concorrenza con BSkyB. Gli analisti di Nomura temono addirittura che la nuova Sky possa trovarsi nel dilemma se investire di più in Italia e Germania, dove deve crescere, o se concentrarsi sul mercato britannico dove deve rinegoziare i diritti per il calcio.

IL POTENZIALE DELLA GERMANIA

Non ci sono dubbi invece per gli investitori di BSkyB sul fatto che “Sky Europe” offra ottime chance di espansione sul mercato tedesco, dove la penetrazione della pay-Tv è più bassa. “Sky Deutschland sta cambiando: era un prodotto poco amato, considerato troppo costoso; invece oggi è alla moda, grazie a Sky Go e ad altre tecnologie”, nota Harald Heider, analista di DZ Bank. Solo una famiglia tedesca su cinque paga canali Tv premium contro una su due in Uk, secondo la società di ricerche Idate, ma le Tv gratuite tedesche stanno perdendo appeal mentre Sky Deutschland, che possiede tutti i diritti al campionato di calcio (Bundesliga), ha visto crescere del 9% i suoi clienti l’anno scorso. Anche in Italia l’obiettivo è crescere: Sky dal 2011 ha perso 200.000 clienti sul nostro mercato.

IL FUTURO: MURDOCH VENDERA’ SKY A UNA TELECOM?

Le scenario resta fluido: in futuro Fox potrebbe decidere di accrescere la sua quota in BSkyB (una mossa già tentata e che ha trovato ostacoli politici ma non regolatori, nel 2011) oppure scegliere di vendere la distribuzione europea a un’azienda telecom: le telco europee sono sempre più interessate ad attività nel settore Tv. “Molti vedono la vendita di Sky a una telco come la conclusione migliore di tutta l’operazione”, dice Claudio Aspesi, analista di Bernstein. In uno scenario del genere, Vodafone, che ha una robusta presenza in Uk, Germania e Italia, viene considerata il compratore più probabile per Sky Europe.

“Una BSkyB più grande potrebbe diventare preda del colosso telecom britannico Vodafone”, si legge anche nel blog del Wall Street Journal. “Il deal potrebbe aprire nuove opportunità strategiche di lavorare con Vodafone, con la possibilità che BSkyB diventi obiettivo di takeover da parte di Vodafone stessa”, conferma Paolo Pescatore, analista di CCS Insight.

PER BSKYB UN’OPERAZIONE “INEVITABILE”

Ieri BSkyB ha reso noti anche i risultati finanziari del suo anno fiscale 2014 e sono la dimostrazione che l’operazione “Grande Sky” ha un senso. I profitti sono sotto pressione perché l’azienda deve continuamente investire in aggiornamenti dell’infrastruttura, acquisizione di nuovi clienti e diritti sportivi: l’utile netto è sceso a 865 milioni di sterline contro 979 milioni di un anno fa; l’utile operativo è in calo del 5,3% a 1,26 miliardi di sterline contro 1,33 miliardi del 2013. Le revenues sono invece cresciute del 6,5% a 7,61 miliardi. La concorrenza dei servizi triple play (Tv, Internet e telefonia) sul mercato interno è intensa e lo sguardo pan-europeo che “Sky Europe” offre oggi a BSkyB le dà spazio per respirare. Almeno fino al prossimo movimento di una delle tante pedine sul mercato.